【中小企業の株価対策】小さな会社ほど、業績が悪くても株価が高くなりがち

2023年09月04日

株価算定は非常に複雑。経営者は、これだけ分かっておけば良い

上場企業の場合は市場によって株価が決まっていますが、一方で、非上場企業の場合は市場で取引されていないため、明確な株価はありません。

非上場企業の場合、「事業承継」「少数株主からの株式買い取り」「相続」「M&A」「ベンチャーキャピタルからの資金調達や増資」などで株価算定が必要となります。

事業承継に向けての経営者の関心事は、結局「どのようにすれば承継や株式集約時の税金を減らせるのか(株価評価を下げられるか)」です。

日本の相続税の最高税率は55%であり、世界的に見ても相続税の高い国として知られています。

自社株を評価する株価算定は相続税に大きく影響するため、自社株の評価が高い状態での事業承継は後継者にとって負担となる可能性があるのです。

非上場企業の株価というのは、評価方法は何種類かあり、一物二価にも三価にもなる不思議なもので、その株価計算も複雑です。

具体的な株価算定は、専門家に依頼すべき内容だとしても、経営者として、株価算定方法のおおよその特徴を掴んでおくことは、円滑な事業承継に向けて重要なことです。

株価を低く抑える計算方式を採用するには

まず株式の売り買い(譲渡)の面では、株式の売り手と買い手が合意すれば、いくらで売買しても一向に構いません。

但し、税の問題が発生するのです。つまり、税務当局が「適正株価の計算方法」を定めており、それに基づいた株価で取引しなかった場合は、差額を贈与として課税されることになります。

例えば、1株あたり1,000円で安く譲渡してもらったが、その株価の適正株価が10,000円だった場合、差額の9,000円が贈与とみなされて、買った方に贈与税が課せられます。

相続の場合も、内部留保などをコツコツ積み上げている会社などであれば、株価が気づかないうちにとんでもない金額となることが少なくありません。

この状態で株主が亡くなると、相続人は莫大な評価額がついた株式を相続することになり、場合によっては相続税を払うことができなくなってしまいます。

この時の適正株価を算出する評価方法を「原則的評価」と呼び、この原則的評価の中に「類似業種比準価額方式」と「純資産価額方式」、あるいは「この2つの折衷方式」があります。

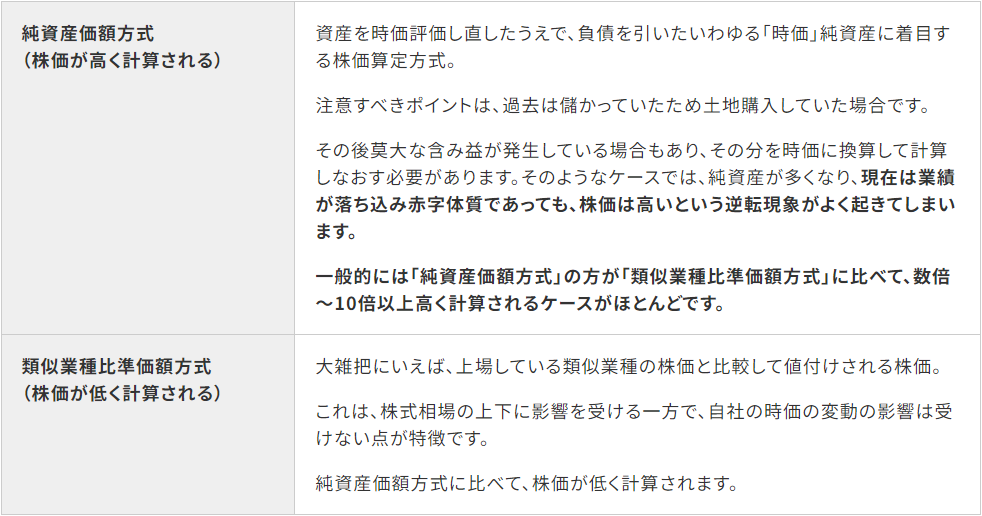

純資産価額方式と類似業種比準価額方式による評価の特徴は以下のとおりです。

| 純資産価額方式 (株価が高く計算される) | 資産を時価評価し直したうえで、負債を引いたいわゆる「時価」純資産に着目する株価算定方式。 注意すべきポイントは、過去は儲かっていたため土地購入していた場合です。 その後莫大な含み益が発生している場合もあり、その分を時価に換算して計算しなおす必要があります。そのようなケースでは、純資産が多くなり、現在は業績が落ち込み赤字体質であっても、株価は高いという逆転現象がよく起きてしまいます。 一般的には「純資産価額方式」の方が「類似業種比準価額方式」に比べて、数倍~10倍以上高く計算されるケースがほとんどです。 |

|---|---|

| 類似業種比準価額方式 (株価が低く計算される) | 大雑把にいえば、上場している類似業種の株価と比較して値付けされる株価。 これは、株式相場の上下に影響を受ける一方で、自社の時価の変動の影響は受けない点が特徴です。 純資産価額方式に比べて、株価が低く計算されます。 |

このようにみると、経営者としては当然「類似業種比準価額方式」で計算したいと思うわけですが、これらの計算方法の選択(どちらか選択して単独で使うか、もしくは折衷させるか)は会社の規模を基準にして決めていくことになります。

会社規模は、大きく5つに分けられており、大きい規模の会社から「大会社」「中会社の大」「中会社の中」「中会社の小」「小会社」に区分されます。

| 大会社 | |

| 中会社 | 大 |

| 中 | |

| 小 | |

| 小会社 | |

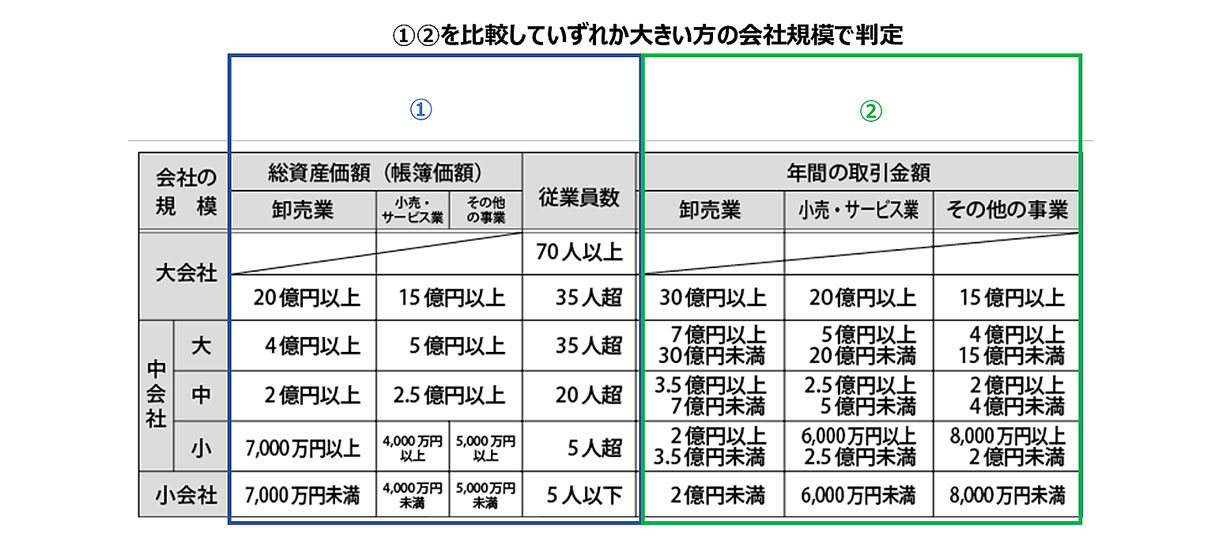

まずは従業員が70名以上いるかどうかであり、70名以上であれば自動的に「大会社」として判定されます。

一方で69名以下の会社は、次の表で区分を判断します。

①「純資産総額」と「従業員数」の関係で選んだ会社規模(どちらか低い方)

②「取引金額(売上規模)」によって判定した会社規模

①②を比較していずれか大きい方の会社規模で判定されます。

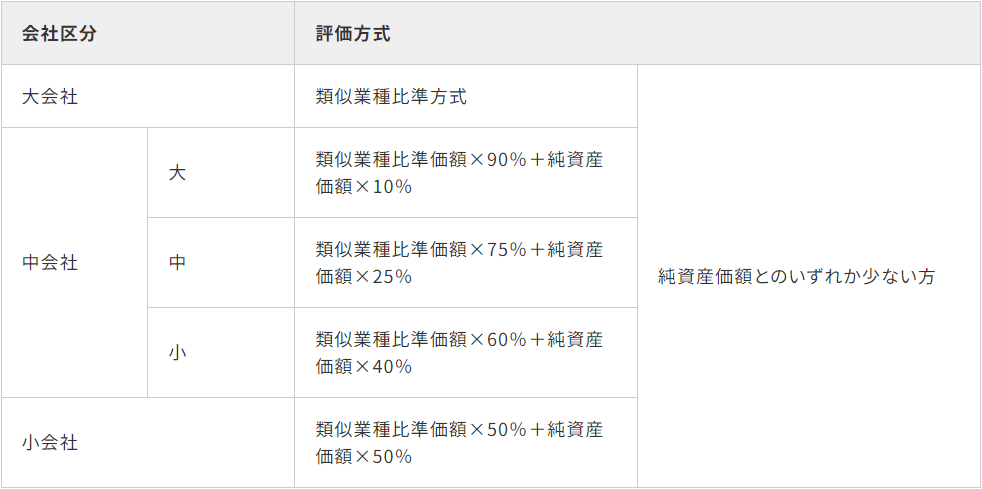

折衷配分は以下のとおりで、大会社だと類似業種比準価額方式を100%採用でき、以後、規模が小さくなるにつれて類似業種比準価額方式を採用できる割合が低くなっていきます。

よって、株価を低く抑えたいのであれば、大会社の方へ会社を成長させる必要があるのです。

| 会社区分 | 評価方式 | ||

|---|---|---|---|

| 大会社 | 類似業種比準方式 | 純資産価額とのいずれか少ない方 | |

| 中会社 | 大 | 類似業種比準価額×90%+純資産価額×10% | |

| 中 | 類似業種比準価額×75%+純資産価額×25% | ||

| 小 | 類似業種比準価額×60%+純資産価額×40% | ||

| 小会社 | 類似業種比準価額×50%+純資産価額×50% | ||

※多くの場合折衷方式の方が株価は低くなる傾向

ここでもう一つ、株価計算が難しいと言われるポイントがあります。

株主の立場によって株価算定方式が変わるという点です。

これまで前述してきた内容は、あくまで中小同族会社における一般的な評価方法ですが、

これとは対照的に、

株式シェアが低い株主が保有する場合、特例的評価と呼ばれる「配当還元価額方式」で算定する場合があることです。

評価しようとしている株主もしくは新しく株主になる人の立場(取締役かどうか、など)、血縁関係、株式シェア、さらには同族株主がいるかどうか、等によって原則的評価なのか、特例的評価なのかを判定しなくてはならないのです。

注1. 同族株主とは、株主の1人及びその同族関係者の議決権割合の合計が50%超となる場合におけるその株主グループ(50%超のグループがない場合は30%以上の株主グループ)に属する株主をいいます。 なお、「同族関係者」 とは、法人税法施行令4条(同族関係者の範囲)に規定する者をいい、親族(配偶者、6親等内の血族又は3親等内の姻族)や関係法人(その株主等の持株割合が50%超である法人)等がこれに含まれます。

注2. 中心的な同族株主とは、同族株主のうち、その株主の1人、その配偶者、直系血族、兄弟姉妹及び1親等の姻族(これらの者の関係法人を含みます。)の有する議決権割合の合計が25%以上となる場合におけるその株主をいいます。

注3. 中心的な株主とは、同族株主のいない法人の株主の1人及びその同族関係者の議決権割合の合計が15%以上である株主グループのうちに、いずれかのグループに単独で10%以上の割合の議決権を有している株主がいる場合におけるその株主をいいます。

特例的評価方法(配当還元方式)を取る株主とは、以下のとおりです。

同族株主のいる会社であれば

①その会社において同族株主以外の株主である

②同族株主のうち、いずれかの同族株主グループの中に「中心的な同族株主」がいる場合における中心的な同族株主以外の同族株主で、株式取得後の持株割合が5%未満であり、かつ役員でない。

同族株主のいない会社なら

③その会社において、課税時期における株主の1人及びその同族関係者の持株割合の合計数が15%未満である。

④その会社の株主のうち、「中心的な株主」がいて、株主の1人及びその同族関係者の有する株式の合計数がその会社の発行済株式数の15%以上である場合における株主で、株式取得後の持株割合が5%未満であり、かつ役員でない。