相続人に対する株式の売渡請求した際の買取価格

2023年10月24日

非公開会社においては、株主が死亡して相続が発生した場合、

その相続人(以下、「一般承継人」という)に株式が承継されることが、会社にとって好ましくない事態を生じさせることがあります。

そこで、会社法は、このような事態を避けるために、会社がかかる一般承継人に対して売渡請求を行い、これらの者の同意がなくても、当該株式を会社が取得することができるものとしています(相続人に対する株式売渡請求)。

もくじ

相続人に対する株式の売渡請求を行うための要件

まず、この制度を利用するためには、

①当該株式が譲渡制限株式であること(会社法第2条17号)

②定款に売渡請求ができる旨の内容を定めていること

③会社による自己株式の取得が財源規制に違反しないこと

が必要となります。

とくに、②については

「当会社は、相続その他の一般承継により当会社の株式を取得した者に対し、当該株式を当会社に売り渡すことを請求することができる。」

といった規程を定款に設けるのです。

もし現在このような規程が存在しないのであれば、規程を設けることを検討すべきでしょう。

相続人に対する株式売渡請求の具体的な手続き

①株主総会の特別決議

まず、会社は売渡請求を行う一般承継人に対して、

その都度、株主総会の特別決議により「売渡請求をする株式の数」と「売渡請求をする相手方の氏名または名称を定める」ことが必要です(会社法175条1項)。売買価格は決議する必要はありません。

なお、売渡しの請求を受ける一般承継人は、当該株主総会決議についての議決権を行使することはできません(同条2項)。

②売渡請求の通知

次に、株主総会で決議した相手方に対し、請求する株式数を明示して、自己株式の売渡しを請求します(会社法176条1項本文、2項)。

価格は必ずしも明示する必要はありませんが、通常、会社が一定の評価をして、妥当と考える価格を明示します。

そして、売渡請求を受けた一般承継人は、価格の点を除き、この売渡請求自体を拒絶することはできません。

| ※ この請求は、会社が相続や合併等の一般承継があったことを知った日から1年以内に行うことが必要です(同条1項但書)。そして、会社は、この売渡請求をいつでも撤回することできます(同条3項)。 ※ なお、この場合、法定相続人が複数ある場合で遺産分割協議を終えているかどうかが明らかでない場合は、相続が発生して準共有となった時点で、特別の事情がない限り、法定相続人全員に対し、相続した株式の全部を明示して売渡請求を行っておくべきでしょう。 |

③売買価格の決定

売買価格は、まずは、一般承継人との協議によって定めます。

★協議が整わないとき

会社または一般承継人は、売渡請求があった日から20日以内に、裁判所に対し、売買価格の決定の申立てをすることができます(会社法第177条1項、2項)。

| ※ この場合、当事者双方、特に会社側は、一定の資料を準備して、株式の価格を疎明することが必要であり、最終的に和解により売買価格が決定されることもあります。 ※ 第三者による客観的な意見を求める場合は、鑑定人による適正な株式価格の意見をもとに、当該会社の資産状態その他一切の事情を考慮して、裁判所が価格を決定します(同条第3項)。一切の事情を考慮するので、会社側としては、買取りの必要性や運転資金の必要性など、株式売買に伴う会社側の事情を十分に説明すべきでしょう。 |

裁判所の決定価格とは

裁判例をみる限り、会社や指定買取人の主張する金額と、裁判所により決定された金額には大きな差があります。

そして裁判所による株価決定の考え方は以下のようなところです。

① 会社の業種、業態、経営状況、売却対象株式数、発行済株式総数に占める割合、当該株主と大株主との関係など、様々な要素が考慮されます。

② 裁判所では、主要な株式価値評価算定方法としては(A)収益還元法(DCF法)、(B)時価純資産法、(C)配当還元法(実質的配当還元法)が採用されます。

| ※ 一般的には、株式評価額(相続税評価額)を算定する際、税法上の「純資産法」「類似業種批准法」「配当還元法(形式的配当還元法)」を採用し、これらの加重平均又は最低額を選択することができますが、これらは(相続税評価額)は課税をする際の便宜的な制度であり、実態を表しているものではありませんので、裁判所ではまったく採用されることはありません。 ※ 裁判所が採用する(C)配当還元法(実質的配当還元法)についても、株式評価額(相続税評価額)における配当還元法(形式的配当還元法)のようにひどくはありません(低すぎることはない)。配当金額についても、実際の配当金額ではなく、その会社にとって本来行うべき配当性向(配当比率)による配当を実施したことと仮定して、配当還元法を適用します。 |

そして、裁判所では、

支配株主にとっての株式価値評価額の算定方法として、

(A)収益還元法(DCF法)及び(B)時価純資産法を採用

一般株主にとっての株式価値評価額の算定方法として、

(C)配当還元法(実質的配当還元法)を採用

支配株主でも一般株主でもない中間的株主については、

その程度を具体的に検討し、支配株主にとっての株式価値評価額と一般株主にとっての株式価値評価額を加重平均して、株式価値評価額を決定します(中間的株主でも、どちらかというと支配株主の親族など支配株主に近いのであれば支配株主に近いものとして加重平均し、どちらかというと一般株主に近いのであれば一般株主に近いものとして加重平均して、株式価値評価額を決定します)。

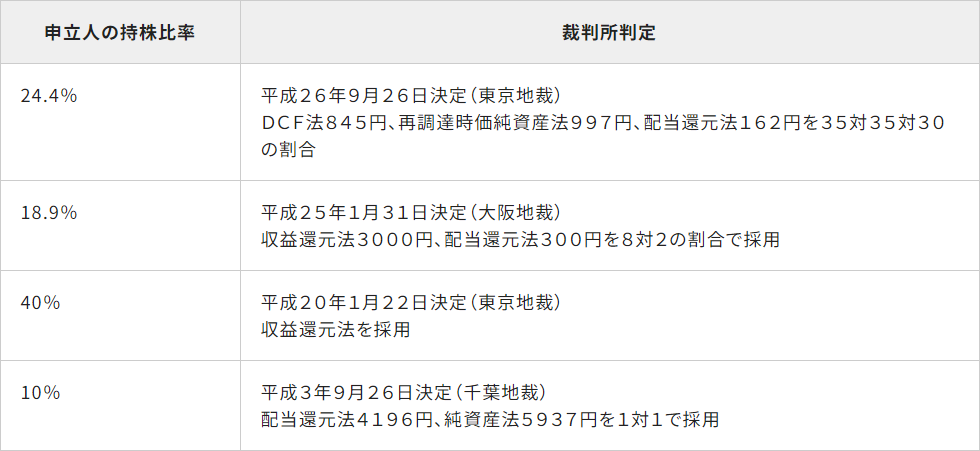

参考までに、いくつかの判例によれば

申立人の持株比率と、裁判所が採用した株式計算方法は以下のとおりです。

| 申立人の持株比率 | 裁判所判定 |

|---|---|

| 24.4% | 平成26年9月26日決定(東京地裁) DCF法845円、再調達時価純資産法997円、配当還元法162円を35対35対30の割合 |

| 18.9% | 平成25年1月31日決定(大阪地裁) 収益還元法3000円、配当還元法300円を8対2の割合で採用 |

| 40% | 平成20年1月22日決定(東京地裁) 収益還元法を採用 |

| 10% | 平成3年9月26日決定(千葉地裁) 配当還元法4196円、純資産法5937円を1対1で採用 |