事業承継時の株価対策「自社株の評価を下げる方法」

2023年06月06日

自社株の対策には、大きく

①事業承継における後継者の議決権シェアを守ること(株式シェア対策)

②相続税を抑えるための自社株の評価額を下げること(株価対策)

があります。

ここでは「株価対策」について解説します(株式シェア対策はこちらの記事で解説)

もくじ

自社株は思いのほか高いと思われるケースが多い

事業承継対策を本格的に進めて行く中で、

「思っていた以上、自社株式の株価評価が高すぎる…」

といった声をよく聞きます。

業績が悪かったとしても、過去の業績が良く保有する資産があれば、実感として「自社株式の株価がかなり高い」と思われることもしばしばです。

自社株式の評価額が高ければ、その評価額に対して、贈与税あるいは相続税が課せられることになり、場合によっては、他の財産を現金化したり、借入をして納税をしなければならないという事態に陥ります。

M&Aによる会社の売却を考えている時は、株価を下げるよりは、どちらかといえばむしろ上げる努力をすべきですが、身内や従業員への事業承継では、資産背景がないため、株式が高くなってしまることは得策ではありません。

身内へ事業承継する時は、株価はできるだけ引き下げた方が、下記のような面でメリットがあります。

① 株式の移動が容易にできる

株価が低ければ、一度に大量の株式を贈与しても贈与税が高くならない(あるいは課せられない)ので、株式を移動させる時に有利です

② 遺留分侵害額請求された場合に有利

相続財産の大半が自社株式である場合、遺言等によって後継者に自社株式を集中させたい時、他の法定相続人から遺留分侵害額請求された場合に、後継者の負担が少なくなります。

株価の引き下げ方法

株価をどのようにして引き下げるか

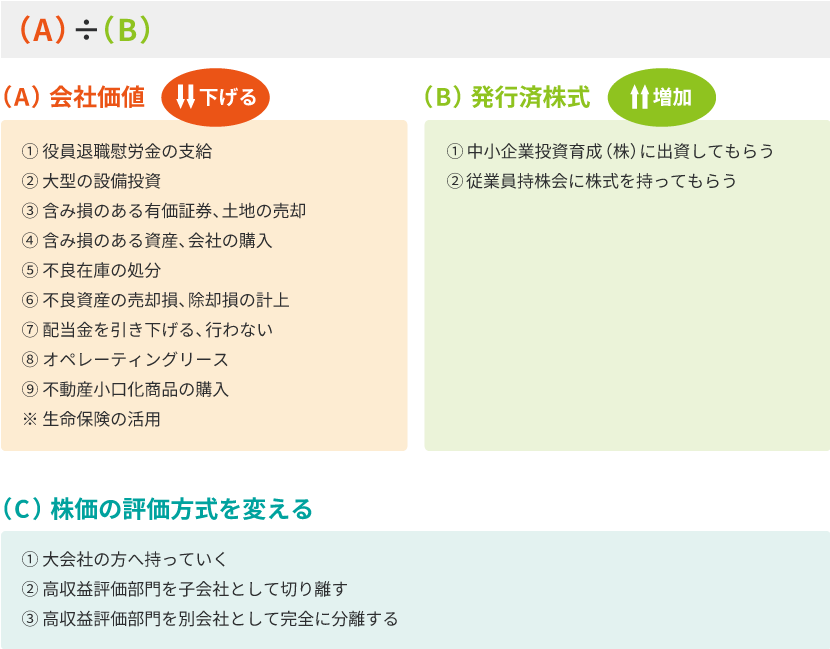

大雑把にいえば、下記の3点です。

(A)会社価値を下げる

(B)発行済株式数を増加させる

(C)評価方式を変える

株価をどのようにして下げるか?

株価は、(A)会社価値/(B)発行済株式数 である為、

分子の(A)会社価値を引き下げる、分母の(B)発行済株式数を増加させる ということになります。

(A)会社価値を引き下げる方法

| ① 役員退職慰労金の支給 | より効果的なのは、借入をした上で支給したり、含み損のある資産を役員退職金慰労金の代わりに現物支給する |

| ② 大型の設備投資 | より効果的なのは、借入をした上で設備投資をする。 |

| ③ 含み損のある有価証券、土地の売却 | 上場会社の株券、ゴルフ会員権、リゾートマンション・別荘などの含み損のある有価証券の売却。 購入した土地が簿価よりも値下がりしている場合は、土地を売却して譲渡損を出す。 |

| ④ 含み損のある資産、会社を購入 | 繰越欠損金を持つ会社をM&Aする場合は、場合によっては租税回避行為と認定される場合もあるので注意。 |

| ⑤ 不良在庫の処分 | 返品、処分セール、ネットオークションなどを駆使して処分すると、ほとんどのケースで仕入れ単価よりも低い売価しかつかないため損失が出る。 |

| ⑥ 不良資産の売却損、除却損の計上 | 売れない資産は廃棄処分して除却損を立てる |

| ⑦ 配当金を引き下げる、行わない | 類似業種比準価額方式の構成要素の一つである配当。配当を抑えると株価が下がる。実務上は、普段の配当を抑えて、5年に1度などの記念配当で多めに配当し、配当金総額を変えない方法がある(記念配当・特別配当は評価に含めなくて良いため)。 |

| ⑧ オペレーティングリース | 匿名組合への出資後に一時的に大きな損失を計上することで株価を引き下げることができる。 |

| ⑨ 不動産小口化商品の購入 | REITと異なり現物不動産の保有者となるため、相続税評価額の圧縮効果が得られる。実物の不動産投資と変わらないが、不動産小口化商品であれば、リスク分散や、1口単位で相続人に分けられるため、相続人間での不公平が起きにくい。 |

| ※ 生命保険の活用 | 2019年の通達改正により、一部の保険商品を除いて短期間での株価引き下げ効果の有効性が著しく低下。 |

(B)発行済株式を増加させる方法

| ① 中小企業投資育成㈱に出資してもらう | 中小企業投資育成㈱は、政府系のベンチャーキャピタル。投資育成に第三者割当増資を行うことで株価を引き下げる(特殊な算式により計算された株価に基づいて出資されるため、株価が引き下がる)。但し、投資育成は配当を期待するため、コストがそれなりにかかることには注意。 |

| ② 従業員持株会に株式を持ってもらう | 従業員持株会に第三者割当増資(あるいは売却)。従業員に株主総会での議決には加わらせたくない場合には、無議決権株式にして配当率を高めにしてあげるような株式設計を検討する。 |

(C)評価方式を変える方法

| ① 大会社の方へ持って行く | 規模が大きくなるほど類似比準価額方式の採用割合が高くなることによって、結果的に株価が引き下がる。 |

| ② 高収益評価部門を子会社として切り離す | 類似業種比準価額方式であれば、収益部分の要素が低くなる。 |

| ③ 高収益評価部門を別会社として完全に分離する | 後継者を株主とする持株会社を設立し、そこに高収益・高評価部門を事業譲渡もしくは、高収益・高評価の本体会社の株式譲渡により、別会社として完全に分離する。 |